不動産の税金「固定資産税」と「都市計画税」とは?

住宅を購入した時、

・不動産取得税

・登録免許税

・消費税

・印紙税、

さらには購入資金の方法によっては贈与税などが課税されます。

そして住宅を購入した翌年からは、

「固定資産税」と「都市計画税」

が課税され、これを毎年支払っていかなくてはいけません。

まず固定資産税と都市計画税は誰が払うの?

固定資産税と都市計画税は、毎年1月1日現在で市町村の固定資産課税台帳または、登記簿に所有者として登録されている人、もしくは法人に対して課税されます。

そして1月1日時点の所有者が1年間分の納税義務者となり、納税通知書に従って納税します。

よく当社のブログで取り上げています空き家問題ですが、

「固定資産税は土地だけでもなく、家にもかかるので、さっさと取り壊して更地にしたほうがいいのではないか」

と言う人がいます。

一方で

「家を取り壊して更地にすると、固定資産税が6倍に増えてしまう」

という話も聞いたことがある人が多いのではないでしょうか。

上記の内容でいくと、仮に1月2日に家を取り壊しても、原則としてその年1年分の課税がされます。

固定資産税と都市計画税とはなに?

そもそも土地及び建物にかかる税金として、固定資産税と都市計画税があります。

固定資産税は、家を所有するとどうしても付いてくる税金として、多くの人が知っていると思います。

では都市計画税ってなんなのでしょうか?

都市計画税は主に

「公園・道路・下水道などの都市計画事業や、土地区画整理事業に充てられる」

ことを目的とし、地域の住人が円滑に暮らせるようにするために「受益者負担」の考え方で使われる税金になります。

そのため市街化調整区域などの一部の地域では、都市計画税がかからない場合があります。

固定資産税と都市計画税の税率は?

固定資産税の税率は全国一律1.4%と決められていますが、都市計画税は市町村が0.3%を上限に独自で決めることができます。

ただし、実際には東京23区・大阪市・名古屋市そして福岡市など大都市を中心に0.3%に設定しているところが多いようです。

・固定資産税=固定資産税評価額 ✕ 1.4%

・都市計画税=固定資産税評価額 ✕ 上限0.3%

これらの税金は、所有している土地と建物それぞれにかかります。

今住んでいる土地・家屋だけではなく、賃貸アパート・マンションを持っていれば土地・建物、月極駐車場を持っていれば土地、また何も使用していない土地にもすべて税金はかかります。

固定資産税評価額はどうやって決めているの?

では、納税する固定資産税評価額と都市計画税の計算の基になっている「固定資産税評価額」はどうやって決められているのでしょうか?

実は各市町村の自治体の担当者が1つずつ確認して「固定資産評価基準」に基づいて決めています。

具体的には

・所有する土地の地価の約70%

・家屋は新築時で請負工事金額の50~60%

が目安ですが、家屋の場合は築年数を重ねると評価額は減っていきます。

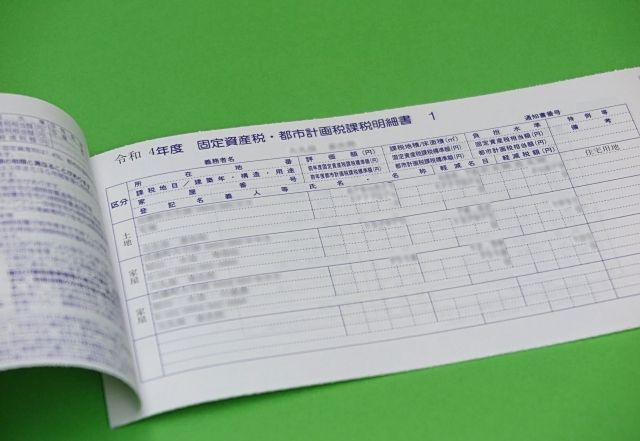

この固定資産税評価額は毎年市町村から送られている「納税通知書」に必ず記載されています。

現在自分の不動産の価値がいくらかなのか、目安の一つになりますので、必ず確認しておきましょう。

関連した記事を読む

- 2025/05/19

- 2025/05/13

- 2025/05/07

- 2025/05/02

お客様に対して、不動産に関する複雑な内容でも、少しでも分かりやすくご説明できるよう日々努めております。